¿Qué es el ratio PEG y para qué puede servirnos?

También pueden disfrutar de este contenido en formato audio en nuestro podcast haciendo clic aquí.

Semanas atrás conversamos sobre el ratio P/E y su utilidad a la hora de entender lo que el mercado espera de una compañía. Sin embargo, hay ciertas dificultades en utilizar este ratio para comparar empresas. Hoy quiero que veamos a fondo una de esas complicaciones y cómo el ratio PEG puede ayudarnos a solucionarla.

Un pequeño repaso para entrar en calor. El ratio P/E (Price/Earnings por sus siglas en inglés) es la división del precio por acción de una compañía sobre sus ganancias por acción de los últimos doce meses. Entonces, si el precio de una acción es de 100, y la compañía generó 20 de ganancias por acción en el último año, su ratio P/E será de 5 (100/20). Ante todas las variables iguales, preferimos un ratio P/E más bajo, porque eso indicaría que estamos pagando más barato las ganancias de la compañía. Para entender la idea, piensen en el siguiente ejemplo: Si me ofrecen comprar un quiosco a 10.000 dólares, y éste generó 2.000 dólares de ganancias netas en el último año, entonces me lo están ofreciendo a un ratio P/E de 5. Recordemos que una acción no es otra cosa que una porción (muy chica) de la empresa en cuestión.

Ahora, ¿Cómo sabemos si el ratio P/E de una compañía es alto o bajo? Necesitamos un punto de comparación. Eso es lo que hacemos esencialmente con este tipo de ratios, los usamos para comparar distintas compañías. Incluso podemos comparar una misma compañía a lo largo del tiempo, o compararla con un grupo de compañías, una industria o todo el mercado.

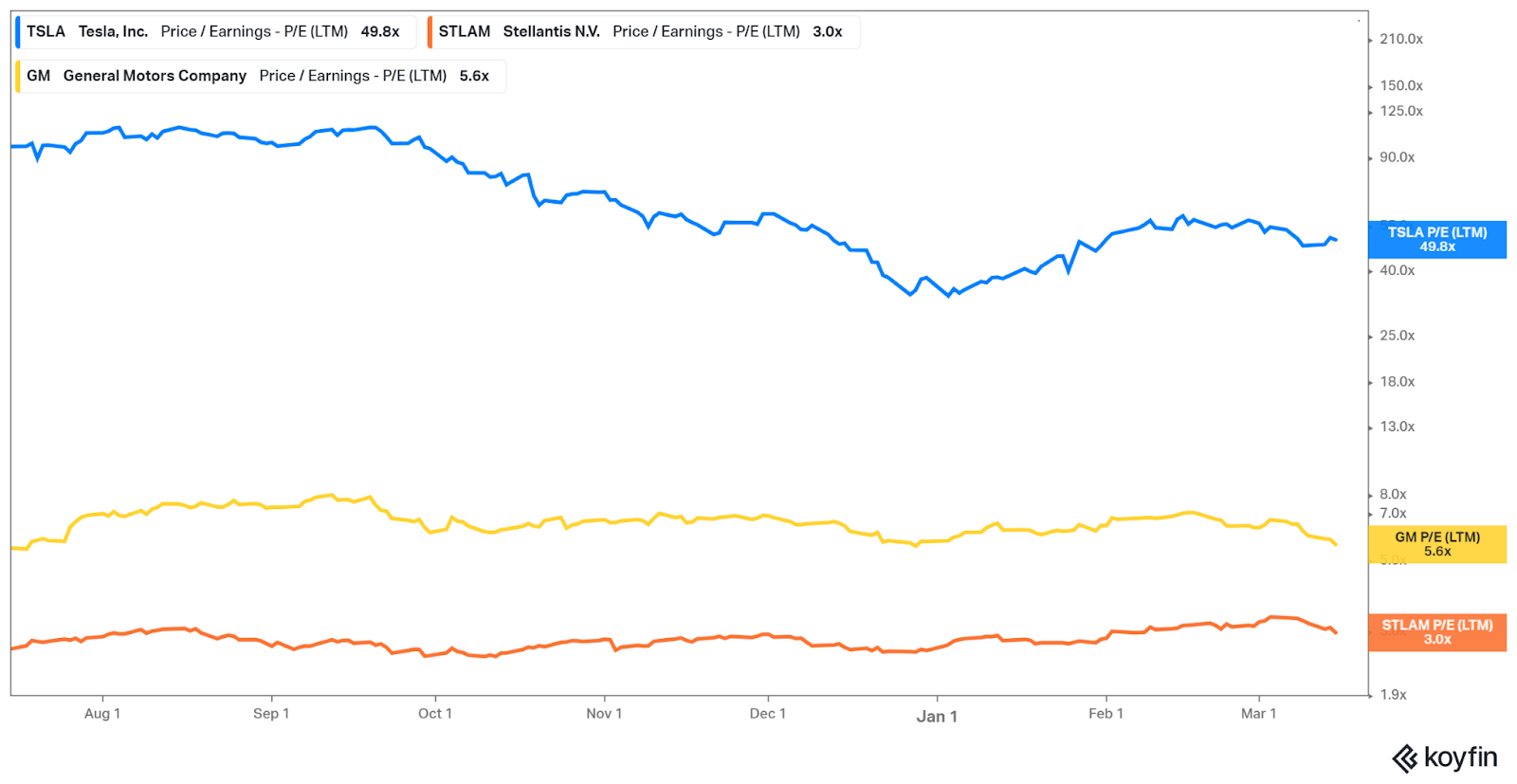

Vean este gráfico. Acá les estoy mostrando el ratio P/E de tres empresas que se dedican principalmente a fabricar autos: Tesla (TSLA), Stellantis (STLA) y General Motors (GM). En base a lo que vimos hasta acá, con estos números, ¿las acciones de qué empresa comprarían?

Entendiendo que un ratio P/E más bajo me indica que estoy pagando menos por las ganancias de la empresa, compraríamos acciones de Stellantis y definitivamente no las de Tesla.

¿Cuál es la falla en la conclusión anterior? ¿Por qué el mercado le asigna un ratio P/E a Tesla muy superior al de las otras dos?

La respuesta es que, si bien el ratio P/E muestra la relación del precio de la acción con las ganancias actuales, nos dice mucho más acerca de lo que el mercado espera de la compañía a futuro. Lo que importa es lo que va a pasar una vez que yo compre las acciones de esa empresa. Con el quiosco es lo mismo. Saber que este año tuvo 2.000 de ganancias me sirve como información acerca de lo que puedo esperar una vez que lo compre. Pero, en el fondo, no me interesa cuanto generó antes de que yo lo comprara, lo que quiero saber es cuánto va a generar a partir de que lo adquirí, y la información del pasado es solo un insumo para estimar eso. Quizás estoy dispuesto a pagar 10.000 si vuelve a generar 2.000, pero si yo interpreto que en vez de 2.000 generará 4.000, voy a estar dispuesto a pagar más de 10.000. Lo mismo pasa con Tesla. El ratio P/E es considerablemente más alto porque el mercado proyecta que sus ganancias van a crecer mucho más rápido que las de las otras dos compañías.

Entonces: El ratio P/E depende de dos cosas. En primer lugar, del crecimiento futuro esperado (lo que dijimos con Tesla). A mayor crecimiento esperado, más alto será el ratio. En segundo lugar, algo de lo que no vamos a hablar hoy pero es importante marcar, del riesgo asociado a ese crecimiento futuro. Si el crecimiento del próximo año tiene mayor riesgo, el ratio P/E será más bajo porque la probabilidad de que ocurra es más baja.

Lo que planteamos hasta aquí es el gran problema de usar este ratio para comparar empresas. El ratio P/E de dos compañías son comparables sí y solo sí sus expectativas de crecimiento y el riesgo asociado son iguales. Entonces, la comparación del ratio P/E de Tesla con Stellantis y General Motors no es válida. No tienen la misma expectativa de crecimiento.

Es acá donde aparece el ratio PEG al rescate. (Llegamos, costó pero llegamos). El ratio PEG (Price/Earnings/Growth por sus siglas en inglés) es la división del ratio P/E sobre la tasa de crecimiento de las ganancias de la compañía. Si esperamos que al año próximo la compañía aumente sus ganancias de 1000 a 1500, entonces la tasa de crecimiento esperada será del 50% (1500/1000). Si, además, asumimos que su ratio P/E es de 25, entonces el ratio PEG será de 0,5 (25/50).

Cuanto más bajo sea este número, más barato estaremos pagando las ganancias actuales y futuras de una compañía. Peter Lynch plantea como guía rápida que si una compañía tiene un ratio PEG de 1, está valuada de manera correcta. Si este ratio es menor a 1 la compañía podría estar subvaluada, y viceversa si es mayor a 1.

Pero fíjense que ahora tengo un ratio que incluye ese crecimiento de las ganancias, por lo cual me hace más viable la comparación entre compañías con distintas expectativas de crecimiento. Una compañía con un ratio P/E de 100 puede tener un ratio PEG más bajo que otra con un ratio P/E de 10. Si comparamos por ratios PEG, puede pasar que Tesla sea más barata que General Motors.

Ahora: ¿Cuál es el crecimiento que me interesa saber? Nuevamente, el del futuro. La tasa del pasado solo me sirve si me ayuda a estimar lo que va a ocurrir una vez que compre la acción. Volviendo al caso de Tesla, la compañía aumentó sus ganancias 678% en 2021 y 121% en 2022. ¿Cuánto estimarían que va a crecer en los próximos 5 años? Si creen que lo hará al 60%, entonces su ratio PEG está cerca de 0,93. Si creen que lo hará al 20%, entonces este ratio será de 2,6.

La mala noticia con la que voy a terminar esto, es que para responder la pregunta anterior no queda otra que entender el funcionamiento de la compañía y la industria en la que se encuentra. ¿Qué puede pasar con Tesla? Quizás con el tiempo pierde parte del mercado de vehículos eléctricos por el aumento en la competencia. O quizás eso no ocurre y el bot para los hogares que está desarrollando desbloquea un mercado gigante. La tasa de crecimiento futura va a depender de estas y otras variables relacionadas al negocio.

Efectivamente, el ratio PEG me sirve para comparar compañías que tienen distintas expectativas de crecimiento. De hecho, también me sirve para seguir la valuación de una empresa con respecto al crecimiento esperado de la misma. Pero para que este ratio sea confiable, tengo que estimar de la mejor manera posible las ganancias futuras. Y esto se logra metiéndose de lleno a entender sus fundamentos económicos. A eso nos dedicamos en varias actividades del Club de Inversores de Baikal. Si te interesa participar, puedes ver más información en este enlace: https://institutobaikal.com/club-de-inversores/.

Santiago Tissembaum

Si quieres recibir contenido gratuito y novedades de inversores, innovación y negocios suscríbete aquí: