Compañías de rápido crecimiento: el lugar de las grandes oportunidades

Ahora también pueden disfrutar de este contenido en formato audio en nuestro podcast haciendo clic aquí.

En los últimos envíos de Círculo de Competencia venimos hablando sobre la filosofía de inversión de Peter Lynch, y hoy no va a ser la excepción. Comentamos que el primer paso en la investigación de una compañía es clasificarla según su tamaño. Siguiendo esta lógica, Lynch define seis categorías, de las cuales hay una que le es particularmente interesante: las compañías de rápido crecimiento.

Estas empresas se caracterizan por tener ganancias netas que crecen entre un 20 y 30% al año. Suelen ser compañías nuevas, pequeñas y agresivas. Según Lynch, es en esta categoría donde uno puede encontrar inversiones que multipliquen 10, 20 o 100 veces el valor inicial. Una o dos de estas empresas pueden significar toda una carrera como inversor.

Estas compañías, al ser tan pequeñas, tienen un riesgo alto de no sobrevivir en el tiempo ya que no se encuentran tan asentadas en la industria y todavía tienen mucho que probar. Por esta razón, se busca tener varias de ellas en la cartera de acciones, esperando que algunas crezcan mucho y compensen a las otras que se fundirán en el camino. Bajo esta lógica, Lynch comenta que “cuanto más acertado estás en una compañía, más equivocado puedes estar en todas las demás”.

¿Dónde se encuentran estas compañías? No necesariamente tienen que estar en industrias que están creciendo mucho. De hecho, Lynch marca que es mejor si se trata de una que no lo hace en absoluto. Todo lo que necesita una compañía para crecer es tener el espacio para hacerlo. Por ejemplo, Walmart tuvo una tasa promedio de crecimiento anual de 36% entre 1982 y 1992, y lo hizo en la industria de los supermercados (para 1990 se había convertido en el retailer número 1 de los Estados Unidos).

Bien. Ahora supongamos que encontramos una compañía que viene creciendo a estas tasas. ¿Qué más tenemos que mirar para definir si vale la pena invertir? Dos cosas. Por un lado, si va a poder mantener esa tasa de crecimiento en el futuro. Por el otro, cuánto estamos pagando por ese crecimiento futuro.

Veamos lo primero. Las compañías tienen un ciclo de vida. La primera fase de este ciclo es la del descubrimiento de la fórmula que funciona. Aquí la empresa encuentra un producto que se vende bien. La segunda fase es la de replicar esa fórmula en el resto del mercado. Esta es la fase donde las compañías experimentan el rápido crecimiento que nos interesa. Finalmente, la tercera y última fase es aquella donde la compañía ya ocupó todo el espacio que tenía en el mercado y crece a tasas bajas o no lo crece en absoluto. Lo que hay que evitar es comprar una compañía pensando que está en plena fase dos, cuando en realidad está entrando en la tercera y no va a poder mantener las tasas de crecimiento que venía teniendo.

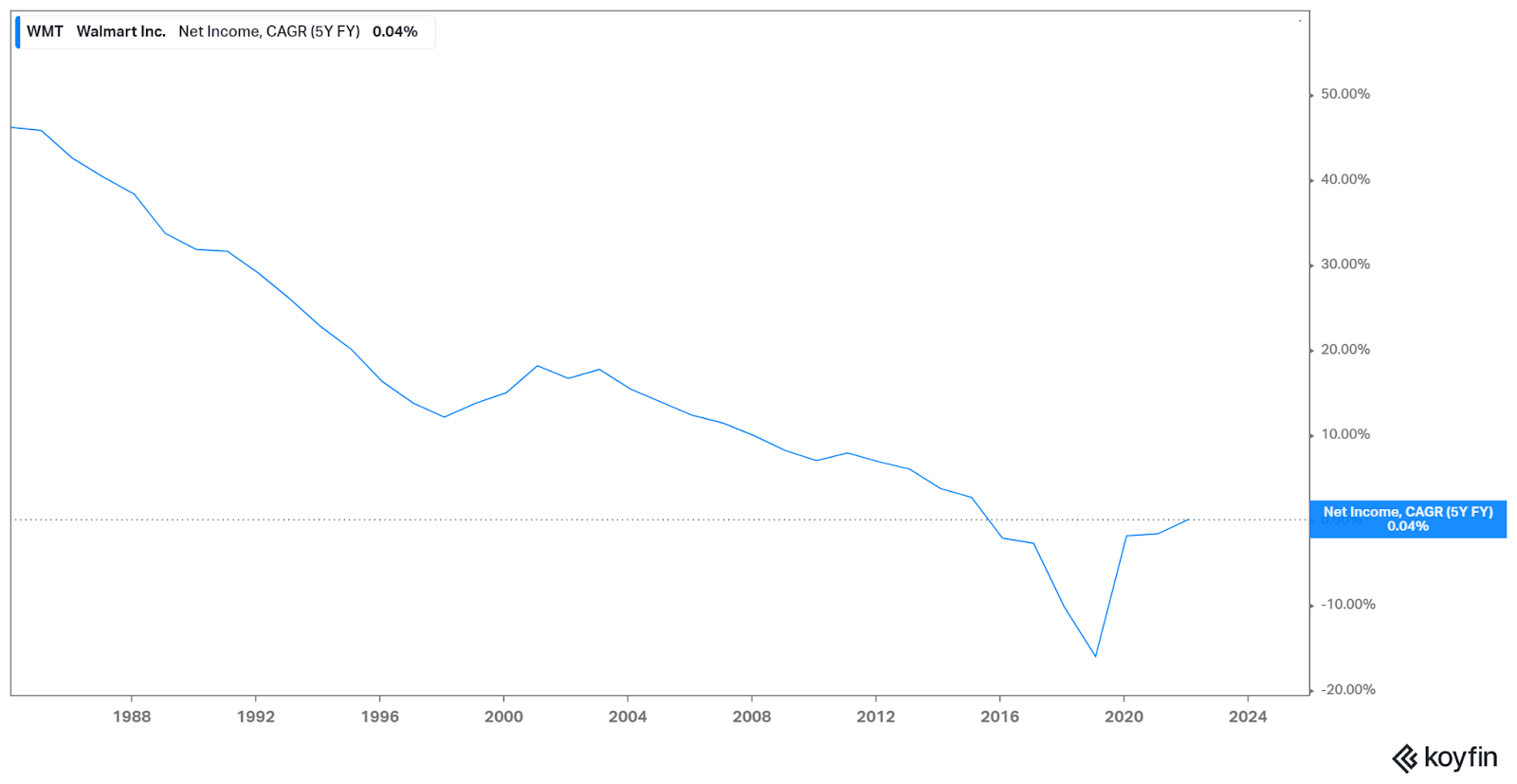

Les dije que Walmart creció un 36% anual durante los 10 años que van desde 1982 a 1992. En los 10 años siguientes (1992 a 2002) creció a una tasa promedio del 16%. Y de 2002 a 2012 fue del 8,8%. Y de 2012 a la actualidad fue de 3,47%. Vean el gráfico de cómo fue cayendo la tasa de crecimiento anual.

Esto no significa que Walmart hizo las cosas mal. Lo que ocurrió fue que simplemente se quedó sin espacio para seguir creciendo a las tasas de sus primeros años de expansión. Esto tampoco significa que no pueda ser una inversión interesante hoy en día. Lo que significa es que no podemos clasificarla como una compañía de rápido crecimiento y esperar que el año que viene crezca un 30%.

Primera conclusión: si ven una compañía que viene creciendo rápido, pregúntense cuánto más puede seguir creciendo. Si todavía tiene mucho recorrido, puede ser algo interesante.

Lo segundo que tenemos que mirar es cuánto estamos pagando por ese crecimiento. Que una compañía pueda crecer al 30% por un par de años más no significa que tenemos que pagar cualquier precio por ella. La semana pasada hablamos sobre el ratio P/E como uno de los principales indicadores para saber si estamos pagando caro o barato una compañía. Este ratio divide el precio por acción sobre las ganancias netas por acción de la compañía. Un P/E más alto significa que estamos pagando más caro las ganancias actuales, algo que tiene que ver directamente con las expectativas del mercado sobre el crecimiento de las ganancias futuras de la compañía.

Un ejercicio rápido que propone Lynch para analizar si estamos pagando caro una acción es comparar el ratio P/E con la tasa de crecimiento. Actualmente, este ratio se conoce como PEG (Precio sobre Ganancias sobre Crecimiento, por sus siglas en inglés). Si una compañía tiene un P/E de 30 y crece al 20%, entonces el ratio PEG será de 1.5 (30/20). Cuanto menor sea este ratio, más barato estamos pagando el crecimiento de la compañía. Como regla general, Lynch plantea que una empresa puede estar subvaluada si este ratio es menor a 1, indicando que la tasa de crecimiento es mayor al ratio P/E.

Segunda conclusión: si ven una compañía que viene creciendo rápido y todavía tiene espacio para seguir, pregúntense cuánto les está cobrando el mercado por ese crecimiento futuro. No alcanza con encontrar empresas que vayan a crecer mucho, también tenemos que comprarlas a un precio razonable.

En los próximos envíos vamos a seguir recorriendo estos temas para que cada uno pueda ir armando su propio mapa conceptual. Además, quienes quieran profundizar, en la Escuela de Inversores nos encontramos una vez por semana para conversar sobre estos y otros temas centrales en el recorrido de inversión de quienes recién comienzan. Este es el link donde podrán encontrar más información: https://institutobaikal.com/escuela-de-inversores/.

Santiago Tissembaum

Si quieres recibir contenido gratuito y novedades de inversores, innovación y negocios suscríbete aquí:

Trackbacks/Pingbacks